- 1. 解説

- 2. 出題傾向(「債務整理」と「貸金3法」の2分野が交互に出題)

- 3. 攻略ポイント

- 4. 2020年度 貸金3法 難易度(A易、B普通、C難)目標:4-5問/5問中

- 5. 過去問

- 5.1. 2019年度(本試験) 貸金3法 難易度(A易、B普通、C難)目標:4-5問/5問中

- 5.2. 2018年度(平成30年度) 問題19 貸金3法 難易度(A易、B普通、C難)目標:4問以上/5問中(すべて重要)

- 5.3. 2016年度(平成28年度) 問題20 貸金3法 難易度(A易、B普通、C難)目標:3問/5問中

- 6. 【テキスト】「貸金3法」「債務整理」

- 7. 貸金3法のポイント

- 7.1. 貸金3法の比較

- 7.2. 利息制限法(金利一覧)

- 7.2.1. 遅延損害金の利率は1.46倍(業としての場合は元本の20%)が上限

- 7.2.1.1. 貸付利率の1.46倍

- 7.2.1.2. (業としての場合)元本の20% ※いわゆる消費者金融業者

- 7.3. 貸金業法のポイント

- 7.3.1. グレーゾーン金利

- 8. (参考)債務整理のポイント

20.次の文章の[ ]に入る最も適切な語句を、下記の語群の中から1つ選び、解答用紙の解答欄にその番号を記入(マーク)しなさい。なお、同一記号には同一語句が入る。

利息制限法は、金銭消費貸借契約における利息について、元本の額が 10 万円未満の場合に年[ ア ]%、10 万円以上 100 万円未満の場合に年 18%、100万円以上の場合に年 15%を上限とし、このいずれかを超えるときは、[ イ ]を無効としている。この場合、同法では[ ウ ]。

出資法は、金銭の貸付けを行う者が業として金銭の貸付けを行う場合において、年[ ア ]%を超える割合による利息の契約をしたときは、懲役等の刑罰を科す旨を定めている。

貸金業法は、貸金業者は利息制限法に規定する金額を超える利息の契約をしてはならないとするとともに、貸金業を営む者が業として行う金銭を目的とする消費貸借の契約において、年[ エ ]%を超える利息の約定をしたときは、[ オ ]を無効としている。

【語群】

1. 罰金刑を科す旨が定められている 2. 20 3. 超過部分 4. 109.5 5. 当該利息約定 6. 刑罰は定められていない 7. 29.2 8. 当該消費貸借の契約 9.行政処分の対象とされている 10.73

解説

- 旧試験では「貸金3法・債務整理」の問題は10問でした。貸金3法と債務整理が半分づつで選択穴埋のときもあれば正誤×選択の時もありました。

- しかし、新試験になってから全体の問題数が減ったので、「貸金3法・債務整理」の分野も半分の、しかも選択穴埋の5問となりました。今後も同じ出題形式になると考えられます。そして、下にも書いてますが、問題が半分になったので、「貸金3法」と「債務整理」の2つの分野に分けられて、どちらかが出題されるというパターンになっています。

- 出題論点はほとんど同じなので、過去問を数年分やれば、同じような問題だと分かると思います。

- ただし、貸金3法では利率などの数字が出てくるので、暗記が必要となります(といっても比較的覚えやすいです)。

- また、貸金3法は、貸金業法、利息制限法、出資法の3つの法律(いわゆる貸金3法)で構成されているので、違いをきちんと理解しましょう

- 押さえるべきは基本事項で過去問対策でOKです。

出題傾向(「債務整理」と「貸金3法」の2分野が交互に出題)

- 新試験になってからの1年目の28年度試験は「貸金3法」だけの穴埋め5問でした。2年目の29年度試験は逆に「債務整理」だけの穴埋め5問でした。3年目の30年度試験は「貸金3法」だけの穴埋め5問でした。そこで、2019年度(本試験)は「債務整理」かと思われましたが、「貸金3法」と予想が外れました。ただし、2019年度(再試験)は「債務整理」となっています。そして、2020年度では「貸金3法」。

- 新試験では問題数が減ったため、単純にどちらか一方だけの出題になったと思われ、また、「貸金3法」と「債務整理」が交互に来ているパターンが想定されますが、必ずとも言い切れません。

- 難易度からいうと「債務整理」よりも「貸金3法」の方が難し目の問題が作れるので、「貸金3法」を出題したいところかもしれません。

- 「貸金3法」4回⇒2020年度、2019年度(本試験)、2018年度、2016年度

- 「債務整理」2回⇒2019年度(再試験)、2017年度

- 2021年度は「債務整理」?

| 2016年度 | 貸金3法 | |

| 2017年度 | 債務整理 | |

| 2018年度 | 貸金3法 | |

| 2019年度(本試験) | 貸金3法 | |

| 2019年度(再試験) | 債務整理 | |

| 2020年度 | 貸金3法 |

攻略ポイント

過去問をできるだけさかのぼって理解できるまで読み解くことです。同じ論点ばかり繰り返し出題されています。

2020年度 貸金3法 難易度(A易、B普通、C難)目標:4-5問/5問中

- ア 利息制限法・利息 A

- イ 利息制限法・上限超過 AB

- ウ 利息制限法・措置 BC

- エ 貸金業法・利息 BC

- オ 貸金業法・上限超過 BC

過去問

2019年度(本試験) 貸金3法 難易度(A易、B普通、C難)目標:4-5問/5問中

- ア 貸付残高 A

- イ 融資残高 AB

- ウ 融資の審査 BC

- エ 規制 B

- オ 規制・法律 B

2018年度(平成30年度) 問題19 貸金3法 難易度(A易、B普通、C難)目標:4問以上/5問中(すべて重要)

- ア 法律 A

- イ 総量規制を超過した場合 AB

- ウ 銀行や信用金庫等による総量規制 A

- エ 出資法の利率 B

- オ 出資法での刑事罰の対象 B

2016年度(平成28年度) 問題20 貸金3法 難易度(A易、B普通、C難)目標:3問/5問中

- ア 利息制限法の上限利率 B

- イ 利息制限法の遅延損害金の上限利率 C

- ウ 利息制限法と出資法の上限金利 B

- エ 貸金業法での要収入証明の借入残高 BC

- オ 貸金業法での貸付上限 AB

※旧試験の過去問も重要ですので参考にしてください

【テキスト】「貸金3法」「債務整理」

貸金3法のポイント

- 貸金3法とは、「利息制限法」「貸金業法」「出資法」の3つの法律をまとめて呼んでいます。

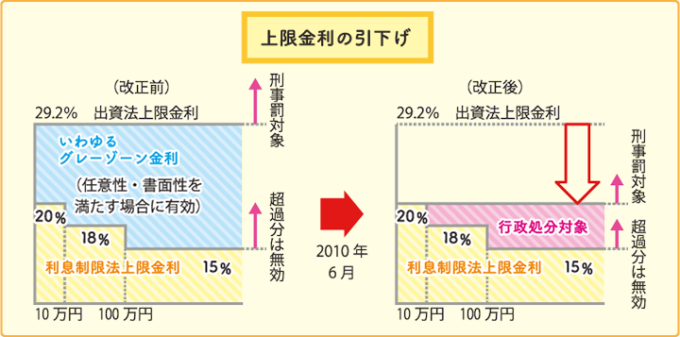

- サラ金の消費者被害が社会問題となり、グレーゾーン金利が撤廃するなど、2010年6月18日の法律改正が今の貸金3法のベースになります。平成22年度の論文試験のテーマにもなりました。

- 基本的には、その時から変わっていませんので、過去問の繰り返し出題される論点を学ぶことになります(問題にするパターンが限られています)

貸金3法の比較

- 利息制限法…利息の上限を定めている

- 貸金業法…貸金業者を規制する業法で、利息制限法をベースとして、違反した場合の行政処分等が定められている

- 出資法…上限金利を超過した場合の刑事罰を定めている(個人間貸付けと貸金業としての貸付けの2パターン)

利息制限法(金利一覧)

- 10万円未満…上限20%

- 10万円以上100万円未満…上限18%

- 100万円以上…上限15%

利息制限法

(利息の制限)

第一条 金銭を目的とする消費貸借における利息の契約は、その利息が次の各号に掲げる場合に応じ当該各号に定める利率により計算した金額を超えるときは、その超過部分について、無効とする。

一 元本の額が十万円未満の場合 年二割

二 元本の額が十万円以上百万円未満の場合 年一割八分

三 元本の額が百万円以上の場合 年一割五分

遅延損害金の利率は1.46倍(業としての場合は元本の20%)が上限

貸付利率の1.46倍

- 10万円未満…上限20% →(遅延損害金)20%×1.46=29.2%

- 10万円以上100万円未満…上限18% →(遅延損害金)18%×1.46=26.28%

- 100万円以上…上限15% →(遅延損害金)15%×1.46=21.9%

※元本ごとの3区分の貸付利率の1.46倍(条文では「元本に対する割合が第一条に規定する率の一・四六倍」という表現)

(業としての場合)元本の20% ※いわゆる消費者金融業者

- 10万円未満…上限20% →(遅延損害金)

29.2%→ 上限20%に制限 - 10万円以上100万円未満…上限18% →(遅延損害金)

26.28%→ 上限20%に制限 - 100万円以上…上限15% →(遅延損害金)

21.9%→ 上限20%に制限

※借入金額にかかわらず、一律上限20%(条文では「元本に対する割合が年二割」という表現)※重要ポイント※

遅延損害金を含めた返済額の計算方法は、約定元本+約定日までの利息+延滞日数分の延滞利息(遅延損害金)

利息制限法

(賠償額の予定の制限)

第四条 金銭を目的とする消費貸借上の債務の不履行による賠償額の予定は、その賠償額の元本に対する割合が第一条に規定する率の一・四六倍を超えるときは、その超過部分について、無効とする。

2 前項の規定の適用については、違約金は、賠償額の予定とみなす。

(賠償額の予定の特則)

第七条 第四条第一項の規定にかかわらず、営業的金銭消費貸借上の債務の不履行による賠償額の予定は、その賠償額の元本に対する割合が年二割を超えるときは、その超過部分について、無効とする。

2 第四条第二項の規定は、前項の賠償額の予定について準用する。

貸金業法のポイント

金融庁

ホーム >政策・審議会等 >貸金業法が大きく変わりました!

貸金業法のキホン

https://www.fsa.go.jp/policy/kashikin/kihon.html

貸金業法Q&A

https://www.fsa.go.jp/policy/kashikin/qa.html

貸金業協会HP

TOP >協会について >貸金業法について年収の3分の1

1 お借入れの総額は年収の3分の1までです

お借入れの総額は年収の3分の1までです

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。除外・例外貸付け

2 総量規制にかかわらず、お借入れできる貸付けの契約があります

協会設立10年 貸金業市場のあゆみとこれから

総量規制になじまない貸付け(「除外貸付け」)や、顧客の利益の保護に支障を生ずることがない貸付け(「例外貸付け」)については、たとえ、年収の3分の1を超えていても返済能力があると認められれば、貸金業者から借入れすることができます。収入証明

3 「収入を証明する書類」の提出が必要な場合があります

図:「収入を証明する書類」の提出が必要な場合があります

個人が借入れしようとする場合において、①ある貸金業者から50万円を超えて借入れる場合、②他の貸金業者からの借入れ分も合わせて合計100万円を超えて借入れる場合、のどちらかに当てはまると、「収入を証明する書類」の提出が必要です。信用情報機関

4 お借入れすると、借入れ金額などの情報が信用情報機関に提供されます

図:お借入れすると、借入れ金額などが信用情報機関に提供されます

貸金業者が個々の借り手のリスクを精緻に把握し、借り手の返済能力を超える貸付けを防止するために指定信用情報機関制度が設けられ、貸金業者が個々の借り手の総借入残高を把握できる仕組みが整備されています。貸金業者は、個人顧客と貸付けの契約を締結した際は、氏名や貸付けた金額など、貸付けに関する情報(「個人信用情報」)を指定信用情報機関に提供しなければならないことになっています。上限金利

https://www.j-fsa.or.jp/association/money_lending/law/

5 お借入れの上限金利は、年15%~20%です

図:お借入れの上限金利は、15%~20%です

利用者の皆さまの金利負担の軽減を図るため、法律が改正され2010年6月に上限金利が引き下げられました。お借入れの上限金利は、借入金額に応じて15%~20%となっています。

引用:https://www.j-fsa.or.jp/association/money_lending/law/

グレーゾーン金利

引用:https://www.j-fsa.or.jp/association/money_lending/law/maximum_interest_rate.php

【備考】上の図ではわかりにくいですが、貸金業法の行政処分対象のピンクの部分は、20%を超えた部分も対象であり、その場合は出資法の刑事罰と両方を課されることになります。

なお、改正後の今はグレーゾーン自体がありません。

また、旧法のグレーゾーン自体は要件が揃えば有効と考えられていましたが、2006年1月13日に最高裁で「利息制限法を超える金利については、利息の過払いであり債務者は返還請求できる」という判決が出たことから、利息の過払いを主張すれば返還されるようになりました(主張しなければ返還されない)。

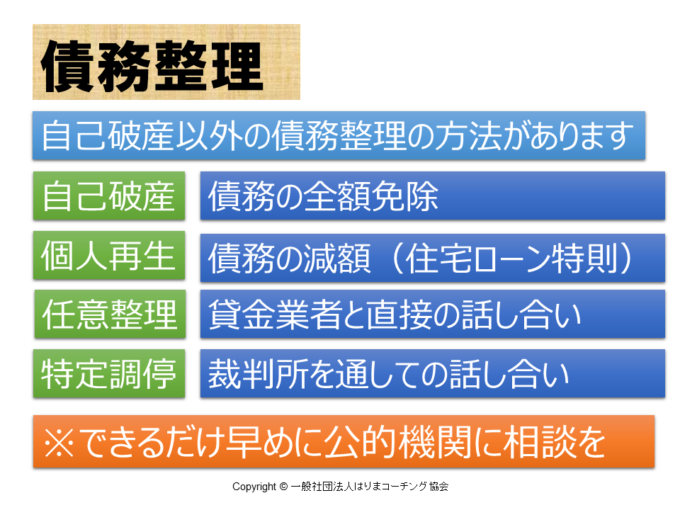

(参考)債務整理のポイント

- 多重債務などの借金問題を解決するための「債務整理」です。

- 多重債務状態になると、「自己破産」という言葉が浮かびます。そして、自己破産は破滅に近い印象を与えます。家族に黙っていたのに、突然、家も車も財産も失い、家庭崩壊してしまう。だから、ぎりぎりまで、取り返そうと思ってしまい、最後には会社の財産に手をつけてしまったり、犯罪を起こしてしまったり。

- 多重債務問題は間接的に企業のコンプライアンスを揺るがす大きな問題です。

- 私は企業を対象としたコンプライアンス研修で「債務整理」の話をします。

- 債務整理は「自己破産」以外の方法がある、ということを知ってほしいのです。

- 「自己破産」「個人再生」「特定調停」「任意整理」

※「個人再生」には「小規模個人再生手続」と「給与所得者等再生手続」の2種類があります(2019年度再試験出題) - 個人再生であれば住宅を手放さずに借金を縮減して救済される可能性があります。

- 借金で行き詰まったら、企業に重大な不祥事を起こす前に、少しでも債務整理について、専門機関に相談していただきたいと思っています。

このページの印刷画面を開く

このページの印刷画面を開く